Рынок перевозок между Китаем и Европой

Перспективы спроса

-

Производственный сектор еврозоны показывает признаки стабилизации в феврале: наблюдается улучшение сроков поставок, замедление темпов сокращения производства и закупочной активности [S&P Global]. Однако слабый спрос продолжает оказывать негативное влияние. Ситуация остаётся критической в машиностроении и автомобилестроении, что усиливает общий пессимизм в экспортном секторе на горизонте следующих 12 месяцев [S&P Global].

-

Торговля между Китаем и Европой сталкивается с двумя ключевыми вызовами: ростом взаимных барьеров и ужесточением тарифной политики США. Наиболее вероятный сценарий развития — частичная нормализация отношений между Китаем и Европой при сохранении давления на китайский автопром и другие отрасли. ЕС вынужден балансировать между защитой своего рынка и попытками избежать полномасштабной торговой войны с США и Китаем.

-

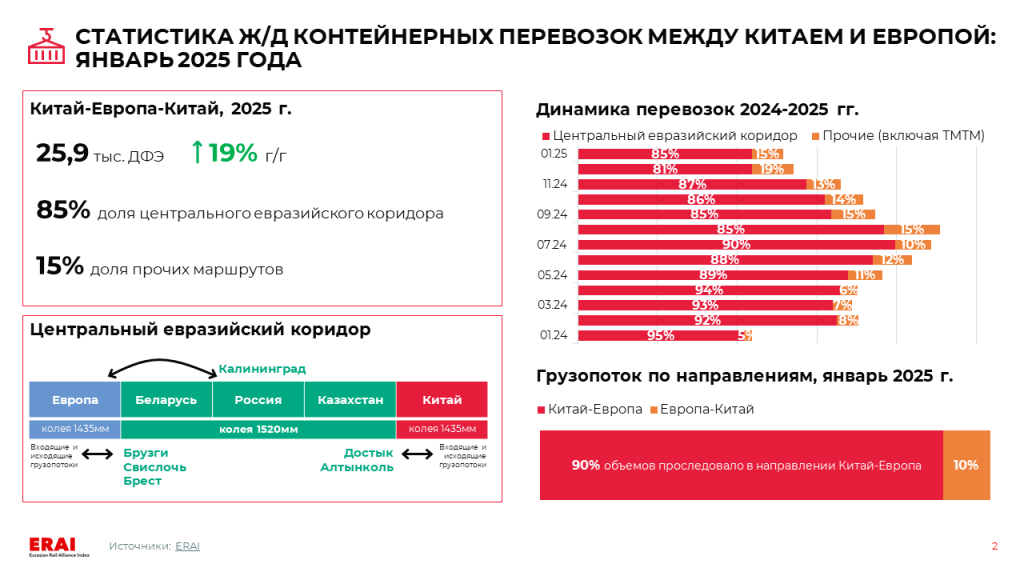

В январе объем железнодорожных контейнерных перевозок Китай—Европа—Китай сократился на 4% м/м, главным образом из-за снижения отправок по ТМТМ (-23% м/м) и падения объема перевозок из Европы в Китай (-48% м/м).

-

На рынке морских перевозок не наблюдается значительных изменений в спросе. В ближайшей перспективе рынок, вероятно, продолжит оставаться под давлением из-за переизбытка мощностей. При отсутствии системных отмен рейсов баланс между спросом и предложением может ухудшиться. В то же время, проблем с наличием контейнеров в Китае не наблюдается. Согласно отчету Container xChange, ставки аренды контейнеров продолжили снижаться в феврале.

Тренды по стоимости перевозки

-

Средняя ставка на ж/д перевозку Китай-Европа (SOC) за последние 2 недели снизилась на 3-4%. Средние ставки составляют от $5 400 (Чэнду) до $6 300/СФЭ (Гуанчжоу). Стоимость предоставления контейнера осталась на прежнем уровне.

-

WCI Шанхай-Роттердам за месяц снизился на 24%, до $2,618/СФЭ (-38% г/г) [Drewry]. Линии берут инициативу и переходят к стратегии повышения ставок. В краткосрочной перспективе ставки фрахта могут повторить привычный цикл: рост на фоне GRI и последующий откат вниз. В долгосрочной перспективе ставки, вероятно, продолжат спад.

Прочие тренды

-

Турция модернизирует ж/д инфраструктуру, стремясь укрепить свою роль в маршруте Китай — Европа через ТМТМ [The Loadstar]. Китай рассматривает возможность инвестирования $60 млрд в расширение и электрификацию железнодорожной сети Турции.

-

Казахстан также активно развивает инфраструктуру и укрепляет свой статус как ключевой транзитный центр: «Китайские железные дороги» в марте 2025 года присоединятся к «MIDDLE CORRIDOR MULTIMODAL Ltd.» (СП Казахстанских, Азербайджанских и Грузинских ж/д) [Қазақстан темiржолшысы]; в 2025 году будет завершено строительство контейнерного хаба в порту Актау (совместный проект АО «НК «КТЖ» и ООО «ГК Порт Ляньюньган») [Қазақстан темiржолшысы]; провинция Шэньси инвестирует 2,5 млрд юаней (~$340 млн) в развитие контейнерных поездов Китай-Европа [Қазақстан темiржолшысы].

Рынок перевозок между Китаем и ЕАЭС

Тренды в импорте и экспорте

-

Банк России 14 февраля 2025 года принял решение сохранить ключевую ставку на уровне 21% годовых. Текущее инфляционное давление остается высоким. Рост внутреннего спроса по-прежнему значительно опережает возможности расширения предложения товаров и услуг. Вместе с тем более выраженным стало охлаждение кредитной активности, растет склонность населения к сбережению [Банк России]. Годовая инфляция по-прежнему существенно выше 4%. Жесткая ДКП будет способствовать замедлению инфляции и ее возвращению к цели в 2026 году [Банк России]. Высокий рост цен и сниженный потребительский спрос в краткосрочной перспективе окажут негативное влияние на импорт в Россию.

-

ЕС утвердил 16-й пакет антироссийских санкций. Среди затрагиваемых сфер: отключение от SWIFT 13 банков, ограничения в отношении 74 судов «теневого флота», запрет поставок программного обеспечения, оборудования и технологий для добычи нефти и газа, а также санкции против портов: Астрахань, Махачкала, Усть-Луга, Приморск, Новороссийск [Коммерсантъ, Грузопоток].

-

Продажи подержанных легковых автомобилей в январе выросли на треть год к году из-за низкой базы 2024 года, выгодных предложений и ожидаемого пересмотра цен. Прогнозируется дальнейшее смещение спроса на вторичный рынок из-за более медленного роста цен по сравнению с новыми автомобилями [Коммерсантъ].

-

«Беларуськалий» заявил о возможном сокращении выпуска калийных удобрений в 2025 году на 1 млн тонн в связи с ремонтными работами. Рынок ожидает рост цен на калийные удобрения, в том числе в связи с ожидаемым введением США пошлин на Канадский экспорт [Коммерсантъ]. По данным Forbes, США готовы заключить сделку и ослабить санкции против белорусского хлористого калия, удобрения могут начать поставлять на американский рынок вместо канадских.

-

Ставки на импорт из Китая в Москву продолжили снижение в прямом железнодорожном и мультимодальном сообщении. Стоимость перевозки прямым поездом составляет ~$7 300/СФЭ, что на ~$500 ниже уровня двухнедельной давности. Ставки на перевозки через порты ДВ РФ снизились на ~$150 — до ~$5 650/СФЭ, при этом ж/д составляющая выросла до ~$4 400, во многом из-за курсовой разницы.

Прочие тренды

-

Государство докапитализирует ОАО «РЖД» на 15 млрд рублей для закупки локомотивов и подвижного состава [Интерфакс].

-

По данным Қазақстан теміржолшысы, в 2025 году будут запущены 3 новых казахстанско-китайских терминала: логистический комплекс в Алматы, логистический центр CRK Terminal на станции Селятино и терминал в порту Алят в Азербайджане. В следующем году партнерами будут запущены логистические центры и терминалы на станции Свислочь (Беларусь) и в Будапеште (Венгрия).

-

Казахстан и Китай договорились с 1 марта увеличить в два раза сдачу поездов из Казахстана в Китай через погранпереход Алтынколь-Хоргос, с 8 марта до 15 поездов в сутки, с 1 июля через погранпереход Достык—Алашанькоу — с 14 до 28 поездов в сутки [Қазақстан теміржолшысы].